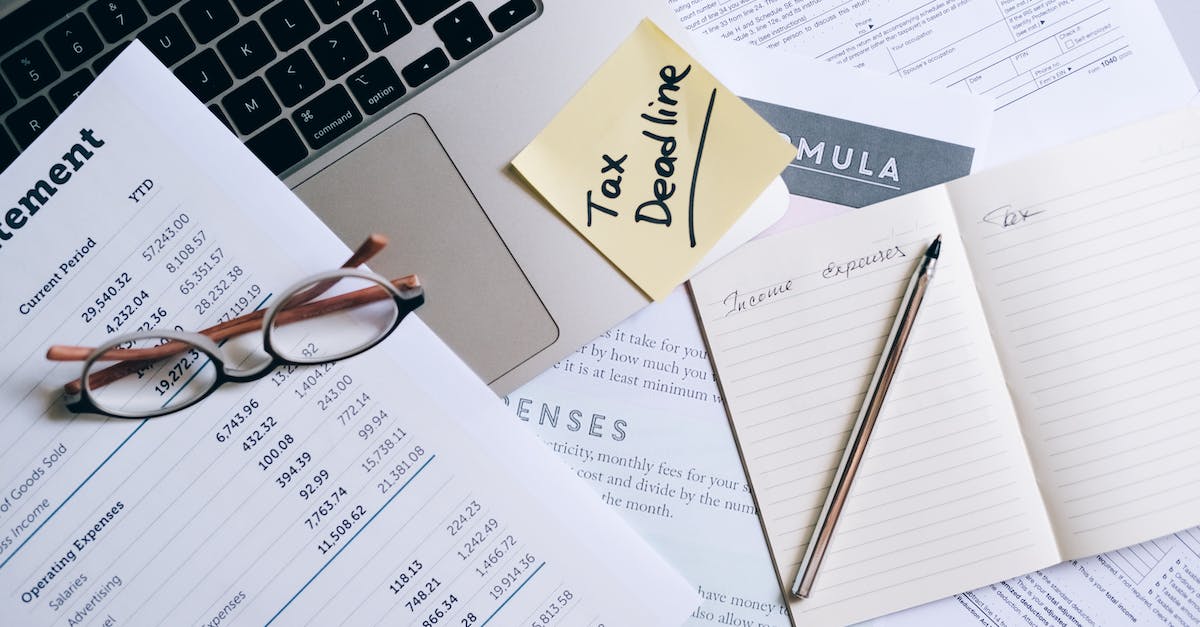

7 faktów o podatkach rządowych o których musisz wiedzieć

1. Podatki są nieodłączną częścią systemów finansowych państwa

Podatki stanowią główne źródło dochodu dla rządu i są kluczowym elementem funkcjonowania każdego państwa. Przeznaczane są na finansowanie różnych sektorów, takich jak edukacja, opieka zdrowotna czy infrastruktura. Bez podatków nie byłoby możliwe utrzymanie państwowej maszynerii, która zapewnia różne usługi dla obywateli.

2. Podatki są obowiązkowe

Podatki są prawnie obowiązkowe i każdy obywatel zatrudniony lub prowadzący własną działalność gospodarczą musi płacić określone kwoty podatków. Istnieją różne rodzaje podatków, takie jak podatek dochodowy od osób fizycznych, podatek od nieruchomości czy podatek VAT. Każdy rodzaj podatku ma swoje własne zasady i stawki.

3. Podatki mogą być regresywne, progresywne lub proporcjonalne

Rodzaje podatków mogą być klasyfikowane na podstawie ich regresywności, progresywności lub proporcjonalności. Podatki regresywne stanowią większe obciążenie dla osób o niższych dochodach, ponieważ stawki podatkowe są ustalane na stałym poziomie. Podatki progresywne, z kolei, wzrastają wraz ze wzrostem dochodów, co oznacza, że obciążenie podatkowe jest większe dla osób o wyższych dochodach. Podatki proporcjonalne mają stałą stawkę bez względu na dochody.

4. Podatki mogą być zwolnione lub obniżone w niektórych przypadkach

Choć podatki są obowiązkowe, istnieją pewne okoliczności, w których obywatele mogą być zwolnieni lub otrzymać ulgi podatkowe. Przykładem może być ulga podatkowa dla rodzin z dziećmi lub zwolnienie z podatku dochodowego dla osób o niskim dochodzie. Rządy często wprowadzają takie środki w celu wspierania konkretnej grupy społecznej lub stymulowania określonej działalności gospodarczej.

5. Wysokość podatków może się różnić w zależności od regionu

Wysokość podatków może się różnić w zależności od regionu, w którym osoba mieszka. Rządy lokalne mają pewną niezależność w ustalaniu stawek podatkowych, co oznacza, że w jednym regionie mogą obowiązywać wyższe stawki podatkowe niż w innym. Warto mieć na uwadze te różnice, zwłaszcza jeśli planuje się przeprowadzkę lub rozpoczęcie działalności gospodarczej.

6. Błędy w zeznaniach podatkowych mogą prowadzić do konsekwencji prawnych

Przy składaniu zeznań podatkowych ważne jest, aby być dokładnym i przestrzegać obowiązujących przepisów podatkowych. Błędy w zeznaniach podatkowych mogą prowadzić do konsekwencji prawnych, takich jak kary finansowe lub postępowanie karne. Dlatego warto skonsultować się z profesjonalistą, takim jak księgowy, aby upewnić się, że rozumiesz i wypełniasz zeznanie podatkowe poprawnie.

7. Podatki mogą zmieniać się wraz z politycznymi decyzjami

Stawki podatkowe mogą ulegać zmianom wraz z politycznymi decyzjami. Rządy mogą decydować o podniesieniu lub obniżeniu podatków w celu finansowania różnych projektów lub wpływania na gospodarkę. Dlatego ważne jest, aby być świadomym aktualnej sytuacji podatkowej i monitorować informacje o ewentualnych zmianach w prawie podatkowym.

Podatki są nieodłączną częścią funkcjonowania każdego państwa i mają duże znaczenie dla finansowania różnych sektorów. Należy pamiętać, że podatki są obowiązkowe i każdy obywatel ma obowiązek płacić określone kwoty podatków. Istnieje wiele rodzajów podatków, które mogą być klasyfikowane na podstawie ich regresywności, progresywności lub proporcjonalności. Wysokość podatków może się różnić w zależności od regionu, a błędy w zeznaniach podatkowych mogą prowadzić do konsekwencji prawnych. Ważne jest też, aby być świadomym politycznych decyzji dotyczących podatków, ponieważ stawki podatkowe mogą się zmieniać w zależności od sytuacji odgrywającej się na scenie politycznej. Gromadzenie wiedzy na temat podatków jest istotne, aby uniknąć problemów prawnych i zrozumieć, jakie obciążenia finansowe spoczywają na obywatelach.

Pytania i odpowiedzi

1. Jakie są najważniejsze rodzaje podatków rządowych w Polsce?

Podstawowe rodzaje podatków rządowych w Polsce to podatek dochodowy od osób fizycznych (PIT), podatek dochodowy od osób prawnych (CIT), podatek od towarów i usług (VAT), podatek akcyzowy, oraz podatki od nieruchomości.

2. Kto jest zobowiązany do płacenia podatków rządowych w Polsce?

Obowiązek płacenia podatków rządowych w Polsce dotyczy zarówno osób fizycznych, które osiągają dochody, jak również firm działających na terenie Polski.

3. Jakie są właściwe organy do rozliczenia podatkowego?

Właściwymi organami do rozliczenia podatkowego w Polsce są Urząd Skarbowy oraz Ministerstwo Finansów.

4. Jakie są terminy płatności podatków rządowych?

Terminy płatności podatków rządowych w Polsce są ustalane przez odpowiednie przepisy prawne. Najczęściej podatki należy uiścić do końca kwartału lub roku kalendarzowego w zależności od rodzaju podatku.

5. Jakie są konsekwencje niepłacenia podatków rządowych?

Niepłacenie podatków rządowych może skutkować nałożeniem odsetek za zwłokę, kar finansowych, a w skrajnych przypadkach nawet ściganiem karnym.

6. Jak można zredukować wysokość płatności podatkowych?

W celu redukcji wysokości płatności podatkowych można skorzystać z różnych ulg i odliczeń podatkowych, inwestować w specjalne instrumenty finansowe lub zatrudnić specjalistę ds. podatków.

7. Czy osoby bezrobotne są zwolnione z płacenia podatków rządowych?

Osoby bezrobotne również mogą być zobowiązane do płacenia podatków rządowych, jeśli osiągają jakiekolwiek dochody (np. z wynajmu nieruchomości).

8. Czy obowiązek płacenia podatków rządowych dotyczy tylko obywateli polskich?

Obowiązek płacenia podatków rządowych w Polsce dotyczy zarówno obywateli polskich, jak również cudzoziemców, którzy osiągają dochody w Polsce.

9. Jakie organy kontrolują prawidłowość rozliczeń podatkowych w Polsce?

Prawidłowość rozliczeń podatkowych w Polsce kontrolują Urząd Skarbowy oraz inne instytucje nadzorujące, takie jak Krajowa Administracja Skarbowa.

10. Co to jest klasyfikacja podatków?

Klasyfikacja podatków to system rozróżniania podatków na różne kategorie, oparty na ich cechach i sposobie poboru. Klasyfikacja pomaga w lepszym zrozumieniu podatków oraz ułatwia analizę i porównywanie różnych rodzajów opodatkowania.